En los últimos años, las calificaciones de riesgo han crecido en importancia y se espera se vuelvan obligatorias para las entidades financieras, de seguros y en general para los emisores directos de deuda de los mercados financieros. Esta tendencia se incrementó como resultado de las consecuencias de la crisis económica del 2008. Recordemos que el desempeño de la economía mostraba desequilibrios en las finanzas internacionales cuyos efectos fueron similares a la Gran Depresión de los años treinta. Deterioros localizados en industrias de diversos países afectaron al mercado hipotecario de los Estados Unidos, cuya debilidad evolucionó a una crisis de confianza en la valoración y calidad de los activos. Si el valor de activo está cuestionado y las perspectivas de su precio tienen tendencia negativa, se pierde la confianza, debilitando aún más la capacidad de pago de los deudores, ya afectados por el ciclo recesivo. Las consecuencias se extendieron a gran parte del mundo.

Un análisis posterior mostró que el excesivo apalancamiento de los consumidores, de los intermediarios financieros y de las empresas provocó que una burbuja hipotecaria se convirtiera en una crisis económica global. Se revelaron prácticas financieras no reguladas, políticas monetarias poco rigurosas y sobre endeudamiento en varios mercados, incluyendo los de consumo. Se había permitido la existencia de empaquetamiento de deudas, que con independencia de su calidad, se comercializaba como activos que eran considerados válidos para ser transados en la bolsa de valores y en los bancos.

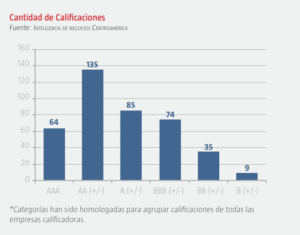

Para evitar las consecuencias de caer en ciclos económicos similares, las evaluaciones respecto de la capacidad de pago de las empresas se han vuelto cada vez más rigurosa. El objetivo es disminuir los efectos de prestar recursos a entidades que no tienen capacidades reales de pago o que sus activos están afectados con algún tipo de contaminación especulativa. De manera que las empresas se someten regularmente a un proceso de revisión de sus finanzas y actividades recibiendo una nota que califica el riesgo de pago de esas obligaciones. Al estilo de las “notas” obtenidas en los exámenes escolares, las empresas, gobiernos e instrumentos de deudas reciben una asignación que va de A – E. La mejor calificación es la triple A (AAA), nota que solo un selecto grupo de empresas logra.

Estas calificaciones representan una valoración de los riesgos que expertos realizan sobre las probabilidades que situaciones adversas afecten la capacidad de deudores de cumplir esos compromisos. Al mismo tiempo, de la calidad de la calificación del receptor del crédito dependerá la tasa de interés que recibe por la deuda emitida y las facilidades crediticias otorgadas.

Después de la crisis del 2008 y la bancarrota del banco de inversión Lehman Brothers, las calificadoras de riesgos fueron duramente criticadas por la fragilidad de las evaluaciones de los activos hipotecarios securitizados y su incapacidad para revelar los riesgos reales de los instrumentos evaluados. Este cuestionamiento se basó tanto en la falta de profundidad de los análisis como en la existencia de conflictos de interés para calificar con independencia de la facturación comercial. En respuesta, la industria avanzó hacia esquemas de evaluación y gobernanza más transparentes, técnicos e independientes.

En la actualidad, el aumento de las regulaciones en los sistemas financieros de los países latinoamericanos, que exigen que las metodologías de calificación sean registradas en las Superintendencias y entidades reguladoras de cada nación, ha facilitado una estandarización de las comparaciones de riesgos y provocado un aumento significativo de la transparencia en los mecanismos calificadores.

Esta nueva realidad permite que, por una parte, exista una mayor exigencia respecto a la necesidad de obtener calificaciones de riesgo de las empresas e instrumentos de deuda, así como que cada vez más empresas se sometan voluntariamente a estos procesos, aumentando su credibilidad y reputación. Obtener una calificación AAA, constituye una manifestación de fortaleza financiera, buenas prácticas y provocan un aumento de la confianza de los clientes e inversores.

CALIFICADORAS OPERANDO EN CENTROAMÉRICA

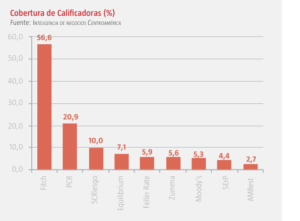

FITCH RATINGS

Es la calificadora de riesgos que ha analizado a un 56,6% de las empresas evaluadas de la región. Se define a sí misma como un líder global en servicios de información financiera con operaciones en más de 30 países. Es parte de Fitch Group con oficinas centrales en Londres y Nueva York. A la vez es propiedad mayoritaria de Hearst Corporation, una de las compañías de medios de comunicación, información y servicios más grandes de Norteamérica. Esta cuenta con más de 360 empresas, 20.000 trabajadores y sedes en 13 países. Sus principales operaciones incluyen la propiedad de las redes de televisión por cable como Arts & Entertaiment, History, Lifetime e ESPN. Incluye a 30 estaciones de televisión como WCVB-TV en Boston y KCRA-TV en Sacramento, California. Alcanzan un total combinado de 19 por ciento de los espectadores estadounidenses. Se extiende a periódicos como el Houston Chronicle, San Francisco Chronicle y Albany Times Union y a más de 300 revistas de todo el mundo, incluyendo Cosmopolitan, Elle, Harper’s Bazaar y Car & Driver. Agregan empresas especializadas de información médica y a empresas de servicios digitales.

Opera en la región como Fitch Ratings de Centroamérica e incluye a Guatemala, El Salvador, Honduras, Nicaragua, Costa Rica, Panamá, República Dominicana y Belice. En julio del 2001, Fitch Ratings anunció un acuerdo de fusión entre DCR Centroamérica, S.A. (Costa Rica) y la operación de Fitch en El Salvador, creando así a Fitch Centroamérica, S.A. Posteriormente, el 16 de junio de 2003, Fitch Ratings inicia operaciones en la República Dominicana.

STANDARD & POOR’S

Standard & Poor’s (S&P) se define como un proveedor de calificaciones de crédito con 150 años en la industria. Opera en 26 países evaluando los factores y tendencias que afectan la solvencia y salud financiera de empresas y gobiernos. Es una sociedad localizada en los Estados Unidos que remonta sus orígenes a 1888 cuando James McGraw compra la revista American Journal of Railway Appliances. En 1971 se fusiona con Hill Publishing Company, naciendo The McGraw Hill Book Company. En abril de este año, cambiaron oficialmente su nombre, por lo que McGraw Hill Financial, paso a denominarse a S&P Global Inc. La empresa se estructura en 4 divisiones. S&P Global dedicada a investigación y calificaciones independientes de inversiones; S&P Inteligencia de Mercados; S&P, que provee datos en tiempo real como el Índice Dow Jones; y S&P Global Platts, una fuente de referencia de precios de materias primas, energía, combustible. Sin embargo, aun siendo una de las empresas de calificación más grandes del mundo su índice de cobertura regional es de 4,4%, una de las más bajas del área, a pesar de haber emitido calificaciones en cuatro países.

SCRIESGO

La Sociedad Calificadora de Riesgo Centroamericana S.A. localizada en San José, Costa Rica, es una empresa que cuenta con sistemas de evaluación para el análisis de emisiones de empresas, instituciones financieras, fondos de inversión, acciones, titularizaciones, compañías aseguradoras, administradoras de fondos de pensión y finanzas estructuradas.

La Sociedad Calificadora de Riesgo Centroamericana S.A. localizada en San José, Costa Rica, es una empresa que cuenta con sistemas de evaluación para el análisis de emisiones de empresas, instituciones financieras, fondos de inversión, acciones, titularizaciones, compañías aseguradoras, administradoras de fondos de pensión y finanzas estructuradas.

Inició sus operaciones en 1997, al recibir la autorización de la Superintendencia General de Valores de Costa Rica. A finales del 2004 se registró en la Comisión Nacional de Valores de Panamá extendiendo sus servicios hacia ese país. Durante el 2008 completó los procesos de registro ante la Superintendencia de Bancos y Otras Instituciones Financieras de la Republica de Nicaragua y en la Comisión Nacional de Bancos y Seguros (CNBS) de Honduras. Finalmente, a mediados del 2012 se registró ante la Superintendencia del Sistema Financiero de El Salvador. Con éste puede operar en toda la región centroamericana. A la fecha ha emitido notas en cinco países con un índice de cobertura regional de un 10%. SCR declara que realiza la revisión trimestral de más de 170 calificaciones de riesgo, de empresas evaluadas de los diferentes países en los que cuentan con registros.

AM BEST

La empresa fue fundada en 1899 por Alfred M. Best con la misión de informar sobre la estabilidad financiera de las aseguradoras y la industria de seguros. Es el proveedor más antiguo y más ampliamente reconocido de clasificaciones, datos financieros y de noticias con un exclusivo enfoque en la industria de seguros.

La empresa fue fundada en 1899 por Alfred M. Best con la misión de informar sobre la estabilidad financiera de las aseguradoras y la industria de seguros. Es el proveedor más antiguo y más ampliamente reconocido de clasificaciones, datos financieros y de noticias con un exclusivo enfoque en la industria de seguros.

Se emiten calificaciones a más de 3.500 empresas en más de 80 países en todo el mundo. Sus informes son reconocidos como un punto de referencia para la evaluación de la solidez financiera de una entidad calificada, así como la calidad crediticia de sus obligaciones. AM Best, produce decenas de productos y servicios que contienen calificaciones de crédito y los análisis correspondientes. Cubre 16.000 compañías de seguros a nivel mundial a través de una amplia gama de recursos analíticos, referencias, directorios y publicaciones periódicas que proporcionan los profesionales de seguros y los consumidores la información crítica que necesitan para tomar decisiones de negocios. Sus calificaciones se han emitido en Panamá, con una cobertura de 2,7% exclusivamente para el sector asegurador. Cuenta con oficinas en los EE.UU., Londres, Hong Kong, Dubai, Ciudad de México y Singapur.

PACIFIC CREDIT RATING (PCR)

La empresa fue fundada por Oscar Jasaui en 1993, quien fue decano del colegio de economistas de Lima, Perú. Se define como una sociedad de más de veinte años de experiencia, especializada en Ratings Financieros con cobertura internacional en continuo proceso de expansión. Opera en once países de América Latina y cuenta con más de 50 especialistas. En Centroamérica cuenta con autorizaciones para emitir clasificaciones en toda la región. Consolidó su proceso de legalización en la región entre los años 2010 y 2012, principalmente. Sus directivos profesionales se encuentran en El Salvador, Panamá y República Dominicana. PCR recientemente ha incursionado en la sostenibilidad corporativa. PCR tiene el privilegio de obtener un 20% de cobertura, lo que la impulsa a ser la más grande de las sociedades de origen latinoamericano que opera en la región. Es destacable que ha emitido calificaciones de empresas en 6 de los países del área.

La empresa fue fundada por Oscar Jasaui en 1993, quien fue decano del colegio de economistas de Lima, Perú. Se define como una sociedad de más de veinte años de experiencia, especializada en Ratings Financieros con cobertura internacional en continuo proceso de expansión. Opera en once países de América Latina y cuenta con más de 50 especialistas. En Centroamérica cuenta con autorizaciones para emitir clasificaciones en toda la región. Consolidó su proceso de legalización en la región entre los años 2010 y 2012, principalmente. Sus directivos profesionales se encuentran en El Salvador, Panamá y República Dominicana. PCR recientemente ha incursionado en la sostenibilidad corporativa. PCR tiene el privilegio de obtener un 20% de cobertura, lo que la impulsa a ser la más grande de las sociedades de origen latinoamericano que opera en la región. Es destacable que ha emitido calificaciones de empresas en 6 de los países del área.

ZUMMA

Zumma Ratings es una empresa calificadora de riesgos debidamente inscrita ante la Superintendencia de Valores de El Salvador; siendo constituida con la denominación social de Equilibrium bajo las Leyes y Jurisdicciones de El Salvador el 26 de marzo de 2001. Asimismo, con fecha 10 de junio de 2012, inició operaciones por medio de una oficina en Tegucigalpa, Honduras.

Zumma Ratings es una empresa calificadora de riesgos debidamente inscrita ante la Superintendencia de Valores de El Salvador; siendo constituida con la denominación social de Equilibrium bajo las Leyes y Jurisdicciones de El Salvador el 26 de marzo de 2001. Asimismo, con fecha 10 de junio de 2012, inició operaciones por medio de una oficina en Tegucigalpa, Honduras.

Zumma Ratings se originó en Perú en 1996 bajo el nombre de Equilibrium Clasificadora de Riesgo S.A., la misma que luego se registra en El Salvador en el año 2001, estando asociados en aquel momento con Thomson Financial Bankwatch; la clasificadora de riesgo más grande a nivel global para entidades financieras, habiéndose mantenido dicha asociación entre los años 1996 y 2000. Desde 2001 hasta noviembre de 2007 la Sociedad se denominó Equilibrium S.A. de C.V. Clasificadora de Riesgo, afiliándose a Moody’s Investors Service desde noviembre de 2007 hasta marzo de 2015 cuando Moody’s adquiere las operaciones de Equilibrium en Perú y Panamá, incluyendo la razón social. Debido a este historial es que Zumma relata sus orígenes en la sociedad Equilibrium y como los socios en El Salvador modifican el nombre a Zumma Ratings S.A. de C.V. Actualmente, los socios de Zumma Ratings son los Señores Carlos Pastor Bedoya, Roy P. Weinberger, Cristina Álvarez López y José Andrés Morán. Opera principalmente en El Salvador, con un índice de cobertura regional del 5,9%.

EQUILIBRIUM / MOODY’S

Es una empresa calificadora de riesgo debidamente inscrita en la Superintendencia del Mercado de valores del Perú. Opera principalmente en República Dominicana y Panamá con un 7% de cobertura de las empresas calificadas. Fundada originalmente por los señores Francisco Moreno Ortiz, Armando Patiño Baldeón, ex-socios de Price Waterhouse, así como por Richard Webb, ex-Presidente del BCRP, Eduardo Daly, ex-Directivo del Banco de Crédito del Perú y Vasco Undurraga, socio de Right frame Comercial Chile Ltda. Inició actividades en abril de 1996 en la ciudad de Lima. En noviembre del año 1997 se produce su afiliación con Moody’s Investors Service, Inc., una de las empresas internacionales más reconocidas dedicadas a las clasificaciones crediticias, investigación y análisis de riesgo del mundo. Originalmente a través de la suscripción de un Contrato de Servicios Técnicos. Moody’s proporciona soporte soporte técnico y entrenamiento a los analistas de Equilibrium, facilitando sus técnicas de análisis de riesgo crediticio de empresas, gobiernos, instituciones financieras y financiamientos estructurados.

Es una empresa calificadora de riesgo debidamente inscrita en la Superintendencia del Mercado de valores del Perú. Opera principalmente en República Dominicana y Panamá con un 7% de cobertura de las empresas calificadas. Fundada originalmente por los señores Francisco Moreno Ortiz, Armando Patiño Baldeón, ex-socios de Price Waterhouse, así como por Richard Webb, ex-Presidente del BCRP, Eduardo Daly, ex-Directivo del Banco de Crédito del Perú y Vasco Undurraga, socio de Right frame Comercial Chile Ltda. Inició actividades en abril de 1996 en la ciudad de Lima. En noviembre del año 1997 se produce su afiliación con Moody’s Investors Service, Inc., una de las empresas internacionales más reconocidas dedicadas a las clasificaciones crediticias, investigación y análisis de riesgo del mundo. Originalmente a través de la suscripción de un Contrato de Servicios Técnicos. Moody’s proporciona soporte soporte técnico y entrenamiento a los analistas de Equilibrium, facilitando sus técnicas de análisis de riesgo crediticio de empresas, gobiernos, instituciones financieras y financiamientos estructurados.

En febrero del 2004, Equilibrium Calificadora de Riesgo S.A. fue registrada como empresa calificadora de riesgo por la Comisión Nacional de Valores de la República de Panamá. Esta autorización le permitió ampliar al ámbito centroamericano la prestación de servicios de calificación. Asimismo, en marzo de 2015 Moody’s anunció su compra, formalizándose ésta dos meses después.

FELLER RATE

Fundada por Álvaro Feller, Feller Rate inició sus actividades en 1988 en Santiago de Chile, y es considerada la empresa pionera en calificación de riesgo en América Latina. Desde sus inicios, la firma ha centrado sus esfuerzos en el desarrollo y perfeccionamiento de las metodologías de calificación, a manera de entregar al inversionista una visión completa del riesgo involucrado en la toma de sus decisiones. El dinámico desarrollo del mercado financiero chileno durante los años 90s y 2000 le permitió obtener las mayores proporciones de cobertura del mercado chileno. Recientemente ha extendido su ámbito de operación a República Dominicana y Paraguay. Feller Rate, operando solamente en República Dominicana alcanza a 5,9% de cobertura regional.

Fundada por Álvaro Feller, Feller Rate inició sus actividades en 1988 en Santiago de Chile, y es considerada la empresa pionera en calificación de riesgo en América Latina. Desde sus inicios, la firma ha centrado sus esfuerzos en el desarrollo y perfeccionamiento de las metodologías de calificación, a manera de entregar al inversionista una visión completa del riesgo involucrado en la toma de sus decisiones. El dinámico desarrollo del mercado financiero chileno durante los años 90s y 2000 le permitió obtener las mayores proporciones de cobertura del mercado chileno. Recientemente ha extendido su ámbito de operación a República Dominicana y Paraguay. Feller Rate, operando solamente en República Dominicana alcanza a 5,9% de cobertura regional.

Moody’s Corporation

Es la empresa matriz de Moody’s Investors Services, una agencia de investigación, herramientas, análisis y calificación de riesgos de crédito mediante escalas de calificaciones estandarizadas. Moody’s Analytics es una filial que ofrece software y servicios de asesoramiento e investigación de créditos y el análisis económico y financiero de la gestión de riesgos. La Corporación, que reportó ingresos de $ 3,5 mil millones en 2015, emplea a aproximadamente 10.800 personas en todo el mundo y mantiene una presencia en 36 países. Entre sus socios se encuentra la empresa de Warren Buffett, Berkshire Hathaway y Davis Selected Advisers (David Found). En la región cuenta con una cobertura del 5,3%.

Es la empresa matriz de Moody’s Investors Services, una agencia de investigación, herramientas, análisis y calificación de riesgos de crédito mediante escalas de calificaciones estandarizadas. Moody’s Analytics es una filial que ofrece software y servicios de asesoramiento e investigación de créditos y el análisis económico y financiero de la gestión de riesgos. La Corporación, que reportó ingresos de $ 3,5 mil millones en 2015, emplea a aproximadamente 10.800 personas en todo el mundo y mantiene una presencia en 36 países. Entre sus socios se encuentra la empresa de Warren Buffett, Berkshire Hathaway y Davis Selected Advisers (David Found). En la región cuenta con una cobertura del 5,3%.

CÓMO EVALÚAN

Las empresas dedicadas a la calificación de riesgos recopilan y analizan un amplio conjunto de datos e información cualitativa. Analizan las perspectivas relacionadas con el desempeño futuro del emisor, los riesgos que pueden afectarle, el ambiente político y social, evalúan con detalle el entorno económico y su influencia sobre la emisión, y los riesgos de la industria, la tecnología y la competencia. Cada empresa pondera esas variables emitiendo una calificación o nota, que expresa el riesgo que pueda presentarse una situación de insolvencia o no pago.

Una variable fundamental es la institucionalidad estatal. La existencia de una estructura política legítima, estable y sin un deterioro en sus mecanismos legales es un área esencial para mitigar riesgos. A esto se agrega la capacidad de pago del Estado. La solvencia de las entidades gubernamentales centralizadas o descentralizadas se relaciona con su capacidad para generar ingresos y de responder a sus gastos. Este equilibrio está correlacionado con las perspectivas de crecimiento general de cada nación. El ambiente económico es una consideración base sobre la cual se asientan las condiciones de riesgo de todas las empresas emisoras de deuda de una sociedad.

En consecuencia, la solvencia de los emisores privados está ligada a la del Estado y a las perspectivas políticas y sociales que imperen en cada país. El gobierno tiene la capacidad de aumentar o disminuir impuestos, modificar el marco legal de una determinada actividad, realizar expropiaciones reales o de facto, introducir barreras al comercio, fijar sanciones y en general adaptar condiciones para que una determinada actividad sea exitosa. Esta capacidad de modificar el contexto afecta de manera especial a las empresas asentadas en el país y es más relevante en directa proporción a la debilidad institucional y a la legitimidad de los gobernantes.

Habitualmente, las empresas son afectadas por esa calificación. Si la empresa radica su operación en un estado exitoso, su calificación probablemente coincidirá con la que se otorgue a las emisiones de ese Estado. De esta manera la calificación de la deuda del Estado es un indicador de mínimo riesgo que se relaciona con el riesgo de todas las operaciones de financiación realizadas en el país, incluidas las de las empresas, afectando los tipos de interés que se piden a cambio de esa financiación.

Adicionalmente, cuando una empresa es filial de una multinacional existente en un país desarrollado, el riesgo implícito de la inversión está relacionado con su matriz, lo que agrega grados de calificación y facilita la obtención de créditos a tasas menores.

En otro caso se encuentran las empresas que pueden superar los problemas derivados de la mala calificación de la deuda del Estado en el país en el que mantienen su matriz, empresa o filial, debido a una política de diversificación geográfica. Una adecuada diversificación ha permitido a algunas empresas obtener una mejor calificación que el Estado donde mantienen sus principales intereses.

El análisis del riesgo país plantea algunos desafíos que requiere de metodologías comparables para evitar distorsiones, especialmente debido a que las notas pueden presentar una gran diferencia entre emisiones de ratings otorgados en una escala global y los otorgados a escala nacional.

[tnc-pdf-viewer-iframe file=”http://americaeconomia-ca.com/wp-content/uploads/2016/10/las-tripleA.pdf” width=”1024″ height=”768″ download=”false” print=”false” fullscreen=”true” share=”true” zoom=”true” open=”true” pagenav=”true” logo=”false” find=”true” language=”es-ES” page=”” default_zoom=”auto”]

Metodología

AméricaEconomía Centroamérica realizó una investigación sobre las empresas calificadoras de riesgo que operan en la región. Específicamente se revisaron las notas de calificaciones públicas emitidas desde el 1 de enero de 2015, y fueron especialmente comparadas. Las calificaciones de riesgo que se consideraron fueron las emitidas sobre empresas que operan activos en los países de Centroamérica, Panamá y República Dominicana.

Se recopiló información de las siguientes calificadoras de riesgo: Fitch Ratings, Standard & Poor’s, Moody’s, AMBest, Pacific Credit Rating, SCRiesgo, Zumma Ratings, Equilibrium y Feller Rate. Estas calificadoras cuentan con registros locales en algunos o varios de los países para realizar informes de calificación de riesgos financieros a empresas de sectores regulados y no regulados. Se extrajeron informes de calificaciones a escalas nacionales realizadas a empresas desde el 1 de enero de 2015 hasta el 22 de agosto de 2016. No se consideraron calificaciones a instrumentos emitidos por empresas o a calificaciones de naturaleza privada o no pública.

Enfoque de análisis comparado

Si una empresa tenía más de una calificación por una misma calificadora en este período, se consideró la última nota emitida. Notas de calificación emitidas por diferentes emisores, son reportadas en las tablas de cada emisor.

Las empresas han sido agregadas por país y ordenadas según sus calificaciones, comenzando por las que recibieron las notas más altas de acuerdo a la metodología aplicada, ordenando los informes en orden descendente. Debido a la alta concentración de mercado, el cuadro que recoge las empresas calificadas por Fitch Rating se presentan en una tabla separada. Paralelamente, se presentan también aquellas empresas que han sido evaluadas por las ocho calificadoras que comparten el mercado regional y que al mismo tiempo pudieron haber sido evaluadas por Fitch Ratings. Las tablas permiten comparar las diferentes calificaciones que recibió una empresa por varias calificadoras. Se han incluido aquellas empresas que recibieron calificaciones dentro del grado de inversión (AAA – BBB-) Algunas de estas calificadoras y empresas fueron contactadas para analizar aspectos cualitativos de las emisiones de notas y las dificultades que experimentan para abordar este tipo de procesos analíticos.

Inteligencia de Negocios Centroamérica